インボイス制度で経理の実務はどう変わる?4つの影響・対応すべきポイント

「インボイス制度で経理の実務はどのように変わる?」

「経理業務への影響や対応すべきポイントが知りたい」

このような疑問をお持ちの方もいるのではないでしょうか。

結論、インボイス制度が経理業務に与える影響は大きく4つあります。本記事では、経理への影響とあわせて「対応すべき5つのポイント」をまとめました。

経理部門にとってインボイス制度への対応は避けて通れないので、情報整理のためにもぜひ最後までご覧ください。

なお当サイトでは、インボイス制度への対策を事業者別にまとめた資料を無料配布しています。対策もセットで知りたい方は、ぜひお気軽にダウンロードしてみてください。

▲1分でダウンロードできます!

目次[非表示]

インボイス制度が経理の実務に与える4つの影響

さっそく、インボイス制度が経理の実務に与える影響を4つ紹介します。

どれも確実に把握しておきたい内容なので、順番にみていきましょう。

影響1.請求書の記載項目が増える

インボイス制度では、従来の「区分記載請求書」ではなく「適格請求書」を利用します。区分記載請求書と適格請求書の項目の違いは、下記の3つです。

- (インボイスの)Tから始まる登録番号

- 適用税率

- 税率ごとに区分した消費税額等

勘違いされがちですが、適格請求書に決められたフォーマットはないので、上記の内容を含んだ請求書であれば問題ありません。

詳しくは、後述の「請求書のフォーマットを「適格請求書の要件」に合わせる」で記載方法を解説します。

影響2.適格請求書の保存が必要になる

売り手は、買い手の課税事業者から求められた場合にはインボイス(適格請求書)を交付し、その写しを保存する必要があります。

買い手は、仕入税額控除の適用を受けるためには、インボイス発行事業者(適格請求書発行事業者)が交付するインボイスと一定の事項が記載された帳簿の保存が必要です。

▼仕入税額控除とは 消費税を算出する際に課税売上の消費税額から課税仕入れの消費税額を差し引く仕組みのこと。仕入税額控除を受けるためには、適格請求書の発行・保存が必要になる |

インボイス発行事業者は、下記のいずれかを原則7年間保存する必要があります。

- 書面交付の場合はその書面の写し

- 電子インボイス(適格請求書に係る電磁的記録)で交付した場合は、その電磁的記録

また、請求書・領収書などを電子データでやり取りしたら、電子データ(電子取引データ)の状態での保存が必要です。この必要な要件が、「電子帳簿保存法 」で定められています。

電子インボイスを保管する際は、電子帳簿保存法の要件を満たす必要があることを押さえておかなければなりません。

当サイトでは、電子帳簿保存法の保存要件を押さえたい方に向けた資料を無料配布しています。電子データの保存要件を1冊で網羅したい方は、ぜひダウンロードしてみてください。

\「電子データ保存するための要件」を1冊にまとめました!/

▲1分でダウンロード完了!

影響3.消費税の計算方法が変わる

インボイス制度の影響で、消費税の計算方法が変わります。8%と10%の税率ごとに取引項目をわけて消費税を計算し、算出しなければなりません。

また、端数処理も変わります。

インボイス導入前は1商品ごとに消費税の端数処理を実施できました。しかし、インボイス制度導入後は8%と10%の消費税の合計から端数処理をおこなう必要があります。

影響4.取引先の管理が必要になる

買い手が仕入税額控除を受けるためには、取引先が「適格請求書発行事業者」である必要があります。言い換えれば、取引先が「免税事業者」だと仕入額税控除を受けられません。

したがって、取引先が「適格請求書発行事業者」「免税事業者」なのかを把握し、自社で管理する必要があります。

取引先が「適格請求書発行事業者」かを確認するために、直接聞くのも一つの手です。

ただ、国税庁の「インボイス制度適格請求書発行事業者公表サイト」を活用するとわかる情報なので、直接聞くのが億劫な方はぜひ活用してみてください。

インボイス制度で経理が対応すべき5つのポイント

経理がインボイス制度に対応するためのポイントは、主に下記の5つです。

なお、インボイス制度そのものについては「インボイス制度とは?影響や対策を事業者別に完全ガイド」で詳しく解説しているのでこちらもチェックしてみてください。

ポイント1.「適格請求書発行事業者」の登録申請をおこなう

インボイスに登録していなければ、まずは登録申請をおこないましょう。

なぜなら、適格請求書に記載するインボイスの登録番号を取得するには、適格請求書発行事業者になる必要があるからです。

適格請求書発行事業者になるためには、税務署への申請をしなければなりません。

税務署に出向く・郵送する・e-Taxを利用するなどの方法があるので、自社にあったやり方を選んで申請しましょう。

参考:申請手続|国税庁

ポイント2.請求書のフォーマットを「適格請求書の要件」に合わせる

前述のとおり、インボイス制度では従来の区分記載請求書と比較して適格請求書の記載項目が増えます。

適格請求書では、下記の記載要件を含んだ内容が必要です。

【適格請求書の記載要件】

|

これらを満たすような請求書のフォーマットを用意しましょう。

国税庁でも、下記のような適格請求書(インボイス)のフォーマットを紹介しているので、参考に作成してみてください。

ポイント3.経過措置に配慮する

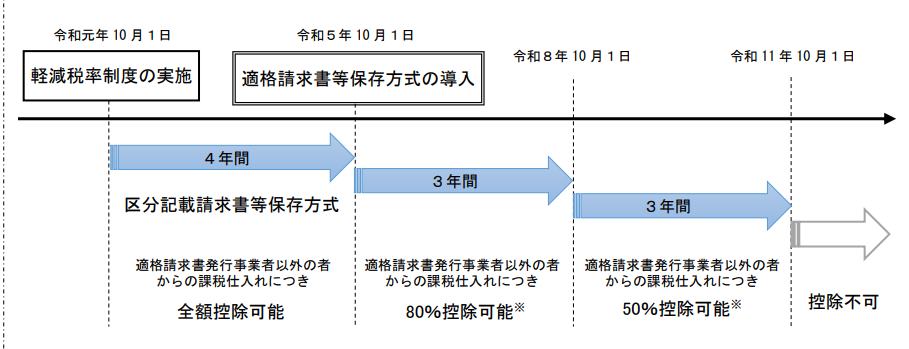

インボイス制度開始にともなう影響を緩和するための対策として、いくつかの経過措置が設けられました。

本項では一例として、仕入税額相当額の一定割合を控除可能とする経過措置について紹介します。

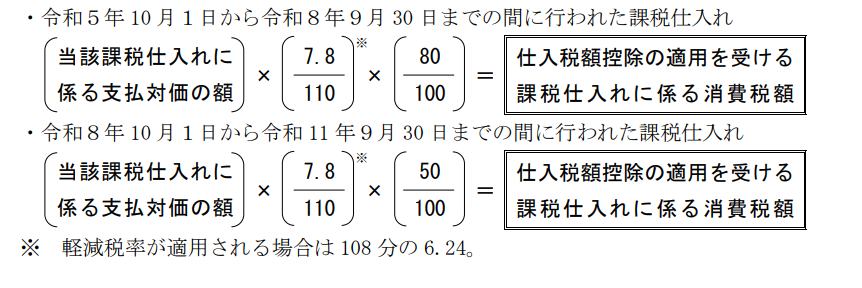

仕入税額相当額の一定割合を控除可能とする経過措置とは、「一定の要件を満たす場合に、インボイス制度開始から6年間は一定割合を仕入税額控除できる」ことです。

最初の3年間は80%控除、次の3年間は50%控除となり、だんだんと控除可能の割合が減っていきます。

消費税額は、下記のように算出します。

インボイス制度に関連する用語として、「2割特例」という言葉を聞いたことがある方もいるのではないでしょうか。

上述の「80%控除できる期間」は、いわゆる「2割特例」の内容に該当します。

なお、「インボイス制度の負担軽減措置」に関しては下記の記事でも詳しく解説していますので、あわせてご覧ください。

ポイント4.経理業務のフローを見直す

インボイス制度によって、経理業務は複雑化します。

その理由は「受け取る請求書・適格請求書の管理」や「取引先が課税事業者・免税事業者なのかの管理」などの対応が必要になるからです。

国税庁が出しているインボイス制度の案内やセミナー、税理士が解説している動画などを通して制度への理解を深めましょう。

ほかにも、従来のやり方では不足する部分を事前に洗い出し、業務フローを改善しておくのもおすすめです。そうすることで、インボイス導入後も滞りなく業務を遂行しやすくなります。

経理業務フローについては、下記の記事で詳しく解説しています。業務フローの改善も視野に入れている方は、ぜひご一読ください。

ポイント5.インボイス制度に対応したシステムを導入する

インボイス制度に対応する際、経理担当の業務負担増加は避けられません。これにより、異動・退職を考える経理担当が増加しているというアンケートデータもあります。

参考:2、30代経理担当者の約4割が「異動」「退職/転職」を希望|PR TIMES

また、このアンケートでインボイス制度について「導入すべきではない」「導入時期を延長すべき」などと回答した経理担当のうち、最も多かった理由は「事務負担が大きいから」でした。

アンケート結果からも、インボイス制度への対応にともなう業務負担の軽減がいかに重要なテーマであるかがわかります。

そこでおすすめなのが、インボイス制度に対応したシステムを導入して、経理業務の負担軽減につなげることです。

|

【経理業務の負担軽減につながるシステムの例】

|

次の章で、適格請求書のフォーマットで請求書を作成できるおすすめのシステムを紹介します。少しでも業務負担を減らしたいと考えている場合は、ぜひ読み進めてみてください。

インボイス制度に対応した適格請求書の発行はクラウドシステムがおすすめ

適格請求書のフォーマットで請求書を作成できるシステムの場合、適格請求書の発行で必要となる項目の記載を大きく効率化することが可能です。

「インボイス制度対応にともなう業務の負担を軽くしたい」と感じている方は、ぜひシステムの導入を検討されてみてはいかがでしょうか。

例えば、請求・回収・顧客管理をワンストップで自動化できる「楽々クラウド決済サービス」では、適格請求書配信サービス(オプション)を提供しています。

このサービスを使うと適格請求書のフォーマットで請求書を作成でき、請求~回収までを自動化できるので、経理業務の効率化につながります。

ほかにも、金融機関へのデータ送付、請求書の印刷・封入などの業務を自動化できるため、テレワーク推進にも効果的です。

さらに、クラウド上で管理している情報に収納状況を自動反映する機能も備えています。

BtoB・BtoCのどちらにも対応できる「楽々クラウド決済サービス」について、詳しくは下記のボタンをクリックのうえサービス資料をダウンロードしてご確認ください。

\適格請求書のフォーマットに対応!/

▲1分でダウンロード完了!

インボイス制度が経理業務に与える影響を把握して対応しよう

【本記事のまとめ】

|

インボイス制度によって、経理業務は複雑化します。そして、インボイス対応のために実施すべき内容は、会社の状況によっても異なります。

本記事で紹介した「対応すべき5つのポイント」も参考に、自社で実施すべき作業を明らかにして対策に取り組んでみてください。

なお当サイトでは、請求書発行者に向けてインボイス制度への対応をまとめた資料を無料配布しています。

請求書発行時に気を付けるポイントも解説していますので、下記のボタンからお気軽にダウンロードしてください。

\「適格請求書」を発行する際の注意点を網羅!/

▲1分でダウンロード完了!