請求書の保管期間には要注意!法人・個人がそれぞれ管理すべき年数とは

「請求書の保管期間はいつまで?」

「溜まった請求書を破棄したいけど大丈夫?」

このように思うことはありませんか。

請求書の保管期間は、法人・個人の立場によって異なります。すべての事業者は、法律で定められた年数を確実に保管しなければなりません。

そこで本記事では、下記の内容を紹介します。

- 法人・個人事業主それぞれの請求書の保管期間

- 請求書を保管する3つの方法

- 請求書の保管期間に関連する法律

請求書の保管でミスをしたくない方は、ぜひ最後までご一読ください。

なお、当サイトでは、請求書をペーパーレス化するメリットや進め方がわかる資料を無料配布しています。

ペーパーレス化による「請求業務の効率化」「コスト削減」などを実現したい方は、下記からお気軽にお役立ち資料をダウンロードしてください。

\ペーパーレス化導入までの進め方を完全ガイド!/

▲1分でダウンロード可能!

目次[非表示]

【法人編】請求書の保管期間は基本7年!10年のケースもある

法人の「証憑書類(取引を証明する書類)」は、基本7年間の保存が必要です。証憑書類には、請求書や納品書、契約書などが含まれます。

以前は、法人の規模によって5年もしくは7年と、異なる保管期間が定められていました。しかし、現在は法人の規模にかかわらず7年間で統一されています。

ただし、欠損金の繰越は例外です。欠損金とは、法人税法における用語で「税務上の赤字」のことです。

欠損金額 各事業年度の所得の金額の計算上当該事業年度の損金の額が当該事業年度の益金の額を超える場合におけるその超える部分の金額をいう。 |

青色申告の承認を受けている場合、この赤字(欠損金)は一定の期間にわたって繰り越すことが認められており、黒字になった際に相殺できます。

下記の表のとおり、欠損金が生じた事業年度の請求書の保管期間は10年です。通常の保管期間とは異なるため、頭の片隅に入れておきましょう。

2018年4月1日まで |

欠損金が生じた事業年度の請求書の保存期間は9年 |

2018年4月1日以降 |

欠損金が生じた事業年度の請求書の保存期間は10年 |

保管期間の起算点

請求書を保管するうえで重要なのが、保管期間の起算点に関する理解です。

請求書の「発行日」や「受領日」が起算点と思われがちですが、正しくは「事業年度の確定申告書の提出期限の翌日から7年間」です(※法人の場合)。

確定申告の提出期限は、「事業年度終了日の翌日から2ヵ月以内」と定められています。下記の表に、3月決算の会社を例に請求書の保管期間をまとめましたので参考にしてください。

決算月 |

2022年3月末 |

確定申告の提出期限 |

2022年5月末 |

請求書の保管期間 |

2029年5月末 |

【個人事業主編】請求書の保管期間は基本5年!7年のケースもある

個人事業主用の請求書は、白色申告、青色申告に関係なく5年間保存するのが基本です。

2014年度までは、前年もしくは前々年の事業所得が300万円以下の白色申告者の場合、請求書の保存義務がありませんでした。

しかし現在は、税制改正の影響により「5年間の保存」で統一されています。

例外となるのが、「消費税課税事業者」です。消費税課税事業者とは、基準期間の課税売上高が1,000万円を超える事業者を指します。

消費税法により、「消費税課税事業者」は請求書を7年間保存しなくてはなりません。

▼個人事業主における請求書の保管期間

課税事業者 |

7年間 |

免税事業者(※) |

5年間 |

※免税事業者とは、基準期間の課税売上高が1,000万円以下の事業者

上記のように、免税事業者における法律上の請求書の保管期間は「5年間」です。

とはいえ免税事業者の場合でも、会計帳簿の保存は「7年間」と義務付けられています。これを加味すると、免税事業者も請求書を7年間保存しておくと管理がしやすくなります。

参考:No.6625 請求書等の記載事項や発行のしかた|国税庁

保管期間の起算点

個人事業主の場合、請求書の保管期間の起算点は「確定申告の期限日の翌日から5年間」です。確定申告の提出期限日は、基本的に毎年3月15日です。

下記のように、請求書の発行日が2022年1月1日~2022年12月31日の場合、保管期間は2028年3月15日までとなります。

請求書の発行日 |

2022年1月1日~2022年12月31日 |

確定申告の提出期限 (2022年分) |

2023年3月15日 |

請求書の保管期間 |

2028年3月15日 |

請求書を保管する3つの方法

ここからは、請求書を保管する方法を3つ紹介します。

では、ひとつずつ見ていきましょう。

方法1.紙での保管

紙で受け取った請求書は、そのまま紙(原本)で保管するのが原則です。このとき、月ごとや取引先ごとに分けておくと請求書を管理しやすくなるのでおすすめです。

しかし、紙での保管は手間や経年劣化、場所の確保などが課題として挙げられます。

また電子帳簿保存法の改正にともない、2024年1月以降、電子データで受け取った請求書は紙ではなく電子データでの保存が義務化されました。

電子化やペーパーレス化の普及が進むなか、この機会に紙で受け取った請求書も電子データでの保管に移行されてみてはいかがでしょうか。

なお、NTTファイナンスでは、改正電子帳簿保存法で必要な対策についてまとめた資料を無料配布しています。

詳しくは下記のバナーから、お気軽に資料をダウンロードしてください。

▲1分でダウンロード可能!

方法2.電子データでの保管

「紙で受け取った請求書」は、スキャナで読み取って電子データとしての保存が可能です。電子帳簿保存法では、スキャナだけでなくスマートフォンで撮影したものの有効性も認められています。

かつて、紙で受け取った請求書をスキャナ保存するためには、事前に税務署長の承認を受ける必要がありました。

しかし電子帳簿保存法の改正により、2022年1月1日以降、税務署長の事前承認は不要になりました。

改正前 |

改正後 |

|

電子データ保存する際の 税務署長への事前承認 |

必要 |

不要 |

また、上述したとおり「最初から電子データを用いていた請求書」は電子帳簿保存法第7条が適用されるため、電子データでの保存が原則です。

具体的には、下記のような電子取引が対象となります。

|

つまり、「PDFで作成された請求書をメールで受け取った場合」や「クラウド会計ソフトを利用して請求書をやり取りしている場合」なども対象になりますので覚えておきましょう。

電子帳簿保存法のスキャナ保存制度に関しては、下記の記事で詳しく解説しています。

すべての事業者に対応が求められている「電子取引」の概要や保存要件については、次の記事で解説していますのでご参照ください。

方法3.マイクロフィルムでの保管

3つ目は、マイクロフィルムでの保管です。専用の機材をそろえるなどして一定の要件を満たすと、マイクロフィルムでの請求書の保管もできます。

マイクロフィルムとは、書類や図面などをとても小さなサイズに縮小してフィルムに記録する媒体のことです。

ただし、マイクロフィルム保管が利用できるのは、保管期間のうち最後の2年間(法人の場合は6年目・7年目)に限定されています。

なお、次のような背景もあり、マイクロフィルムでの保管は一般的な方法として認識されていないのが現状です。

|

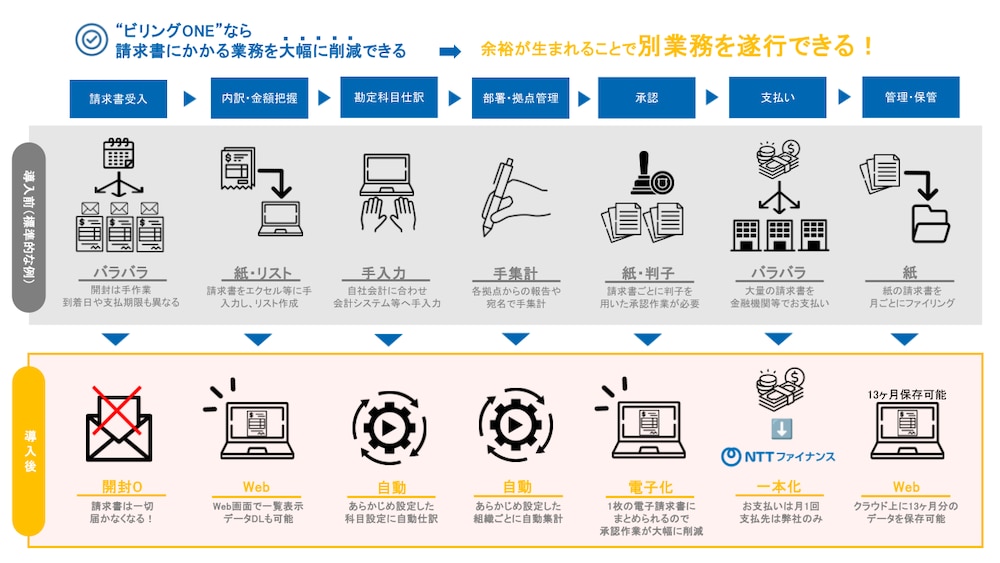

請求書を効率良く保管するなら「法人"ビリングONE"」がおすすめ

ここまで解説してきたように、請求書は短くても5年・最大で10年間の保存が必要です。取引先が多い企業ほど、すべてを紙で保管すると請求書だけで膨大な量になってしまいます。

また、あとから探す場合の効率を考えても、紙での保管は適した方法といえません。

そこでおすすめなのが、電子データで受け取った請求書を効率良く管理できるサービスの導入です。

例えば「法人"ビリングONE"」は、支払い期日が異なる請求書(対象:通信費・公共料金・その他)をNTTファイナンスが一度立て替え、お客様に一括で請求するサービスです。

通信費や公共料金など、毎月バラバラに届く請求書を1枚の電子請求書にまとめ、支払い処理を1回にできます。

請求書の開封や入力などの作業が一切不要となり、請求書確認のためにわざわざ出社する必要もありません。

経理業務を効率化できる「法人"ビリングONE"」について、詳しく知りたい方は以下のボタンをクリックのうえダウンロードください。

\請求書管理・支払いを自動化できる!/

請求書の保管に関してよくある4つのQ&A

請求書の保管に関してよくある質問と、その回答をまとめました。

特に質問の多いインボイス制度にも触れますので、よろしければ参考にしてみてください。

Q1.発行した請求書に保管義務は発生する ?

実は、発行した請求書自体に保管義務はありません。

ただし、入金を確認する目的などで請求書の控え(写し)を発行した場合は、保管義務が発生します。そのため、「控えを作成したかどうか」を基準に考えると良いでしょう。

なお、請求書をより確実に保管できる方法は次の記事で解説していますので、詳しく知りたい方はご参照ください。

Q2.インボイス制度での請求書の保管期間は?

インボイス制度で導入される「適格請求書(インボイス)」は、7年間の保管が必要です。これは受け取った請求書のみならず、発行した請求書(写し)も同様です。

インボイス制度では、請求書の発行側が適格請求書(インボイス)の控えを適切に保管していなかった場合、仕入れ税額控除が受けられなくなるため注意が必要です。

当サイトでは、インボイス制度の概要や必要な対策をまとめた資料を無料配布していますので、下記のバナーをクリックのうえお気軽にダウンロードしてください。

\インボイス制度導入に向けて必要な対策がわかる!/

▲1分でダウンロード完了!

Q3.請求書と納品書の保管期間は同じ?

請求書と納品書の保管期間は同じです。具体的には、下記のとおり個人事業主で5年間、法人では7年間の保管が原則です。

|

【納品書の保管期間】

|

また請求書と同様、納品書の控えを発行する義務はありませんが、控えを発行した場合は保存義務が発生します。

Q4.請求書の保管期間に関連する法律は?

請求書の保管期間に関連する法律は、主に次の3つです。

- 所得税法

消費税法

法人税法

例えば、法人税法第67条第2項には、以下の記載があります。

普通法人等は、前条第一項に規定する帳簿及び前項各号に掲げる書類を整理し、第五十九条第二項(帳簿書類の整理保存)に規定する起算日から七年間、これを納税地(前項第一号に掲げる書類にあつては、当該納税地又は同号の取引に係る国内の事務所、事業所その他これらに準ずるものの所在地)に保存しなければならない。 |

上記のように請求書の保管期間は法律で定められているため、保管期間中は勝手に捨てたり紛失したりするようなことがあってはなりません。

なお、請求書の保管方法に関しては「請求書を保管する3つの方法」で紹介しています。

請求書の保管期間を把握して抜けのないように保管しよう

|

本記事のまとめ

|

請求書の保管期間は、法律によって定められています。保管期間内に破棄したり紛失したりすると、効力を失ってしまうので注意が必要です。

本記事でお伝えした保管方法を参考にして、抜けのない請求書管理にお役立てください。

なお、経理担当者のなかには、請求書の受領や支払い業務など毎月の作業を負担に感じている方もいらっしゃるのではないでしょうか。

請求書の管理には、関連業務を効率化できるサービスの活用がおすすめです。

例えば、NTTファイナンスの「法人"ビリングONE"」は、分散しがちな請求書(対象:通信費・公共料金・その他) を1枚の電子請求書にまとめることで、支払い処理を1回にできます。

それだけではなく、Web上で一元的な管理ができるためリモートワークでの経費処理も可能です。

当サイトでは、「導入企業6社の導入前の課題や導入後の効果」が一目でわかる資料を無料配布していますので、下記からお気軽にダウンロードしてください。