令和6年度税制改正大綱|経理が押さえておきたいポイントをわかりやすく解説

「令和6年度税制改正大綱」とは、持続的な賃上げがおこなわれる経済の実現を目指すべく、各種税金の減税や賃上げなどをおこなう施策のことです。

国民はもちろん、企業にも大きく影響を及ぼす施策であり、経理担当者も内容の把握が欠かせません。

しかしながらすべてを把握するのは難しいため、本記事では重要な下記の内容に絞って解説します。

- 賃上げ税制

- 交際費

- インボイス制度

- 電子帳簿保存法

企業の経理担当が把握しておくべき内容を紹介しますので、ぜひ最後までご覧ください。

※本記事は「令和6年度税制改正大綱」の内容を参考にまとめていますが、今後おこなわれる国会の審議で変更される可能性がある点にご留意ください。

目次[非表示]

令和6年度税制改正大綱1|賃上げ税制

賃上げ税制は、賃上げ率の基準をクリアした企業に対して、法人税として納税する一部の額を控除する制度を指します。

賃上げ税制においては、前年と比べた「賃上げ率(継続雇用者給与等支給額の増加割合)」がポイントです。

令和6年度税制改正大綱では、大企業・中堅企業・中小企業において下表のとおり変わりました。

注目すべきは、大企業において7%以上を除いて控除率が下がっていることです。

従来は賃上げ率4%以上で受けられていた25%の控除率を享受するためには、7%以上の賃上げが必要になりました。大企業にはより賃上げをしてほしい意図が感じられます。

中堅企業は、3%以上は控除率が下がったものの、4%以上は据え置きです。

中小企業は数字面の変化はなく据え置きです。しかし、その年に赤字だった場合に、控除を5年間繰り越せる措置が新設されます。

このことから「中小企業のみ実質緩和された」といえます。

令和6年度税制改正大綱2|交際費

交際費とは、接待や謝礼など法人が取引先との良好な関係を築くために使用する支出のことです。

今回の改正では「損金不算入」となる交際費等の範囲外にできる飲食費の上限が引き下げられました。

「安いニッポン」と指摘されている、いわゆる「デフレマインド」を払拭するのが目的です。

具体的には、これまでは1人あたり5,000円以下だったものが1万円以下に変更されます。

現行 | 改正案 |

|---|---|

1人あたり5,000円以下 | 1人あたり1万円以下 |

ほかにも、「接待飲食費にかかる損金算入の特例」および「中小法人にかかる損金算入特例」の適用期限が3年間延長されます。

具体的には、「2024年3月31日までに開始する事業年度」→「2027年3月31日までに開始する事業年度まで」です。

参考:No.5265 交際費等の範囲と損金不算入額の計算|国税庁

令和6年度税制改正大綱3|インボイス制度

インボイス制度における改正案は、下記の3つです。

どれも重要事項なので、上から順番に把握しておくのがおすすめです。

1.免税事業者からの課税仕入れについての経過措置の改正

本来、インボイス登録をしていない免税事業者から課税仕入れをおこなった場合は、仕入税額控除が受けられません。しかし、移行期間の経過措置として、最初の3年間は80%控除が適用されます。

今回、ここに改正が入りました。

【改正内容】 同じ取引先と同じ事業年度中に10億円を超える取引をおこなった場合、10億円を超えた金額については経過措置の適用がされない |

10億円を超える取引なので、基本は大企業もしくは中小企業が対象です。大口で取引をしている場合は経過措置が適用されなくなるので、把握しておきましょう。

2.自販機特例の住所記載の改正

当然ではありますが、自販機で購入したものなどは領収書の発行がされません。

このような類の商品、かつ税込み3万円未満の場合は、帳簿に一定の事項を記載することで仕入税額控除が認められていました。

一定の事項とは「仕入の相手方の住所または所在地の記載」です。一定の事項に対して改正が入り、帳簿付けの手間が緩和されました。

【改正内容】 「自動販売機および自動サービス機による販売」における「仕入の相手方の住所または所在地の記載」が不要に |

「令和5年10月1日以後におこなわれた、自販機などの購入にかかる帳簿への住所などの記載」がなくても、「あらためて求められることはない」と方針が示されました。

これにより、経理担当者や会計を担当している従業員の手間が削減されます。

3.「2割特例」または「簡易課税適用」における経理方法の見直し

令和5年10月1日以後におこなう課税仕入れについて「税抜経理方式」を適用している場合において、改正が入ります。

税抜経理方式とは、「仕入れ時に業者に支払った代金」や「商品・サービスを提供して取引先から受け取った売上金」などを、消費税と本体価格に分けて経理処理する方法のことです。

仕入れにかかる消費税を「仮払消費税」、売上にかかる消費税を「仮受消費税」として仕訳します。

参考:No.6375 税抜経理方式または税込経理方式による経理処理|国税庁

今回の改正内容は下記のとおりです。

【改正内容】 仮払消費税等として計上する金額は、継続適用を条件として課税仕入れに係る支払対価の額に110分の10を乗じた金額とすることが認められる |

収める消費税は、取引先が課税事業者か免税事業者かによって控除額が変わります。

そのなかで設けられている「2割特例」または「簡易課税制度」は、経理事務負担を軽減する目的で設けられた制度です。

そもそも、仮払消費税の計上額を計算するためだけに、取引先が課税事業者(インボイス登録事業者)であるかどうかを確認すること自体が経理負担軽減と相反してしまいます。

このことから、より簡易的な経理処理が認められるようになりました。

なお、当サイトではインボイス制度への対策を事業者別にまとめた資料を無料配布しています。

「この機会にあらためて対策も知っておきたい」と感じた方は、下記のボタンをクリックのうえぜひお気軽にダウンロードしてみてください。

\インボイス制度導入に向けて必要な対策がわかる!/

▲1分でダウンロードできます!

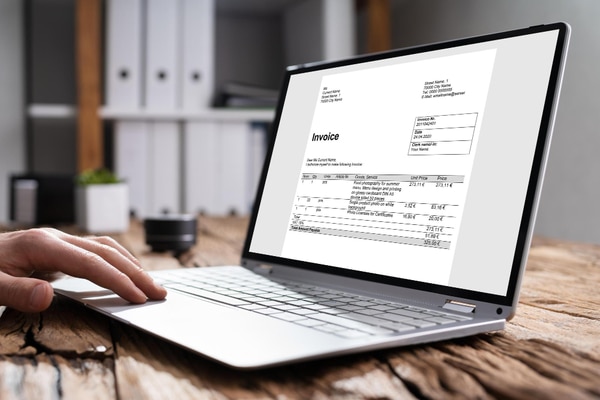

令和6年度税制改正大綱4|電子帳簿保存法

今回、電子帳簿保存法に関する改正はありませんでした。

直近の2022年に改正したばかりなので、今回は対象にならなかった可能性が考えられます。

今回は改正の対象にはならなかったものの、まだしっかりと理解できていない方もいるかもしれません。

当サイトでは、電子帳簿保存法に関する記事をいくつも紹介しているので、電子帳簿保存法の詳細が気になる方はぜひご覧ください。

なかには「ひとまとめになった資料がほしい」と感じる方もいるでしょう。

そのような方向けに、当サイトでは電子帳簿保存法の改正ポイントや最低限やっておくべき対策をまとめた資料を無料配布しています。

ご興味のある方は、下記のバナーをクリックのうえお気軽にダウンロードしてみてください。

\保存要件の概要はコレひとつでOK!/

▲1分でダウンロード完了!

電子帳簿保存法に対応するなら専用システムの導入がおすすめ

電子帳簿保存法の改正により、すべての事業者に電子取引制度への対応が求められています。

国税関係の帳簿・書類(請求書・領収書など)を電子的にやり取りした場合、電子帳簿保存法の要件を満たしたうえで電子データのまま保存しなければなりません。

これから電子帳簿保存法の電子取引制度に対応するなら「電子取引の保存要件」に対応した専用システムの導入がおすすめです。

例えば、NTTファイナンスの「楽々クラウド電子帳簿保存サービス」は、電子取引の書類にタイムスタンプを付与してクラウド上に保存できます。

法令に準拠したデータ検索ができる機能が搭載されているため、取引のたびに規則的なファイル名をつけたり、Excelなどで索引簿を作成したりする必要はありません。

また、「電子取引」だけでなく電子帳簿保存法のすべての保存区分に対応していることから、電子帳簿保存法の内容を深く把握していなくても法令に準拠した税務処理業務が可能です。

初期費用0円・月額900円から利用できる「楽々クラウド電子帳簿保存サービス」について、詳細が気になる方は下記のボタンをクリックのうえ、お気軽に資料をダウンロードしてみてください。

\サービスの特長から導入の流れまでわかる!/

▲初期導入コスト無料で利用可能!

令和6年度税制改正大綱の要点を把握して損しないようにしよう

【本記事のまとめ】

|

令和6年度税制改正大綱は、企業の規模ごとに受ける影響が異なります。

本記事で紹介した内容も参考に「自社が受ける影響」を把握して、今後の対策にお役立てください。

なお、「内容はわかったけれど、会計制度変更などの対応検討をする時間がない」「経理業務を効率化したい」などと考えている方もいるでしょう。

そのような方には、経理業務の課題解決をサポートしてくれる「経理コンサル」を利用するのがおすすめです。

例えば、NTTファイナンスの「経理コンサル」には、NTTグループ900社を超える経理を支えるプロフェッショナルが在籍しています。

経理部門における人手不足・業務品質の向上などの課題への対応について、NTTグループでの事例を踏まえてコンサルすることが可能です。

現場での経験をもとに、マニュアルの作成を含む経理業務の効率化などをサポートしてくれます。サポート内容が気になる方は、下記のバナーをクリックのうえお気軽にご相談ください。

\NTTグループ900社超えの経理のプロフェッショナルがサポート!/

▲1分でダウンロードできます