電子帳簿保存法における保存期間は?紙・電子データ別の保存方法も紹介

電子帳簿保存法における文書の保存期間は、法人で基本7年(最長10年)/個人事業主では原則5年(最長7年)と定められています。

電子帳簿保存法に違反すると罰則を受けるリスクもあるため、定められた期間を過ぎるまで適切に保存しなければなりません。

そこで本記事では、下記の内容を解説します。

- 電子帳簿保存法における文書の保存期間(法人編・個人事業主編)

- 電子データ化したあとの原本の保存期間

紙・電子データ別の保存方法

なお当サイトでは、改正電子帳簿保存法の概要や実施すべき対策がわかる資料を無料配布しています。

電子帳簿保存法への理解を深めたい方は、下記のボタンからお気軽にダウンロードしてください。

\保存要件の概要はコレひとつでOK!/

▲1分でダウンロード完了!

目次[非表示]

電子帳簿保存法における文書の保存期間

電子帳簿保存法における文書の保存期間は、次のとおりです。

さっそく、ひとつずつ見ていきましょう。

法人の場合は基本7年・最長10年

法人の場合、文書の保存期間は基本7年です。ただし、欠損金の繰越控除を受ける場合は10年間の保存が必要になります。

▼欠損金の繰越控除とは 税務上の赤字(欠損金)になった分を、次の事業年度に繰り越して節税ができる仕組み |

参考:NO.5762青色申告書を提出した事業年度の欠損金の繰越控除|国税庁

税制改正により、欠損金を繰り越しできる期間が9年間から10年間へと変更になりました。

それにともない、欠損金の繰越控除を受ける場合の帳簿書類の保存期間も「10年間」へと変更になった背景があります。

2018年4月1日まで | 欠損金が生じた事業年度の帳簿書類等の保存期間は9年間 |

2018年4月1日以降 | 欠損金が生じた事業年度の帳簿書類等の保存期間は10年間 |

また、帳簿書類を保管するうえで重要なのが「保存期間の起算点」を理解することです。

保存期間の起算点は書類の発行日や領収日と思われがちですが、法人の場合は「その事業年度における確定申告の提出期限の翌日」です。

一般的に、確定申告の提出期限は「事業年度の終了日の翌日から2ヵ月」と定められています。

この保存期間の起算点をもとに、欠損金の繰越控除を受ける企業は10年・欠損金の繰越控除を受けない企業は7年間、帳簿書類を保存することになります。

下記の表に、3月決算の会社を例にした帳簿書類の保存期間をまとめました(※)。

決算 | 2023年3月末 |

確定申告の提出期限 | 2023年5月末 |

帳簿書類の保存期間 | 2030年5月末まで |

※欠損金の繰越控除を受けない場合

上記の例も参考に、自社の場合はいつまでの保存が必要になるかを確認してみてください。

個人事業主の場合は白色申告と青色申告で異なる

個人事業主の場合、帳簿・書類の種類に応じて5年もしくは7年間の保存が必要です。

また下記の表のとおり、個人事業主における帳簿書類の保存期間は「白色申告者」なのか「青色申告者」なのかによっても異なります。

白色申告者 | 青色申告者 | |

7年保存 |

|

|

5年保存 |

|

|

※前々年分の所得が300万円以下の青色申告者は、現金預金取引等関係書類についても5年保存

2014年までは、白色申告者のうち事業所得が300万円以下の場合、領収書保存の義務がありませんでした。

しかし、現在は税制改正により「5年間保存」する必要があります。

また、例外で課税売上が1,000万円を超えるなどの条件を満たした場合は「消費税課税事業者」となり、個人事業主でも領収書などを7年間保存しなければなりません。

これらを考慮すると、白色申告・青色申告問わず「会計関連の帳簿書類は7年間保存する」と覚えておくと安心です。

なお、帳簿書類の保存期間の起算点は「確定申告の提出期限の翌日」からカウントすることが定められています。

確定申告の提出期限日は毎年3月15日ですので、その翌日の3月16日からカウントすることになります。

下記の表に、2023年に発行した法定帳簿を7年間保存する場合の例をまとめましたので、参考にしてみてください。

法定帳簿の発行日 | 2023年1月1日〜2023年12月31日 |

確定申告の提出期限(2023年分) | 2024年3月15日 |

法定帳簿の保存期間 | 2031年3月15日まで |

電子データ化したあとの原本の保存期間

電子帳簿保存法では、紙で受け取った契約書や請求書などをスキャナで読み取り、電子データ化して保存することが可能です。

「電子データ化したあとは原本である紙書類も保存する必要があるのか」、疑問に思う方もいるのではないでしょうか。

結論、電子帳簿保存法の保存要件を満たしたうえで電子保存されていれば、データ化した後の原本をすぐに破棄することも認められています。

以前は、原本である紙書類は定期検査を年に1回以上おこなうことが定められていたため、保存期間は「おおむね1年以内」が目安でした。

しかし、2022年の法改正で定期検査の要件が廃止になったことにより、一定の保存要件を満たしたうえで電子保存されている原本の即時破棄も認められています。

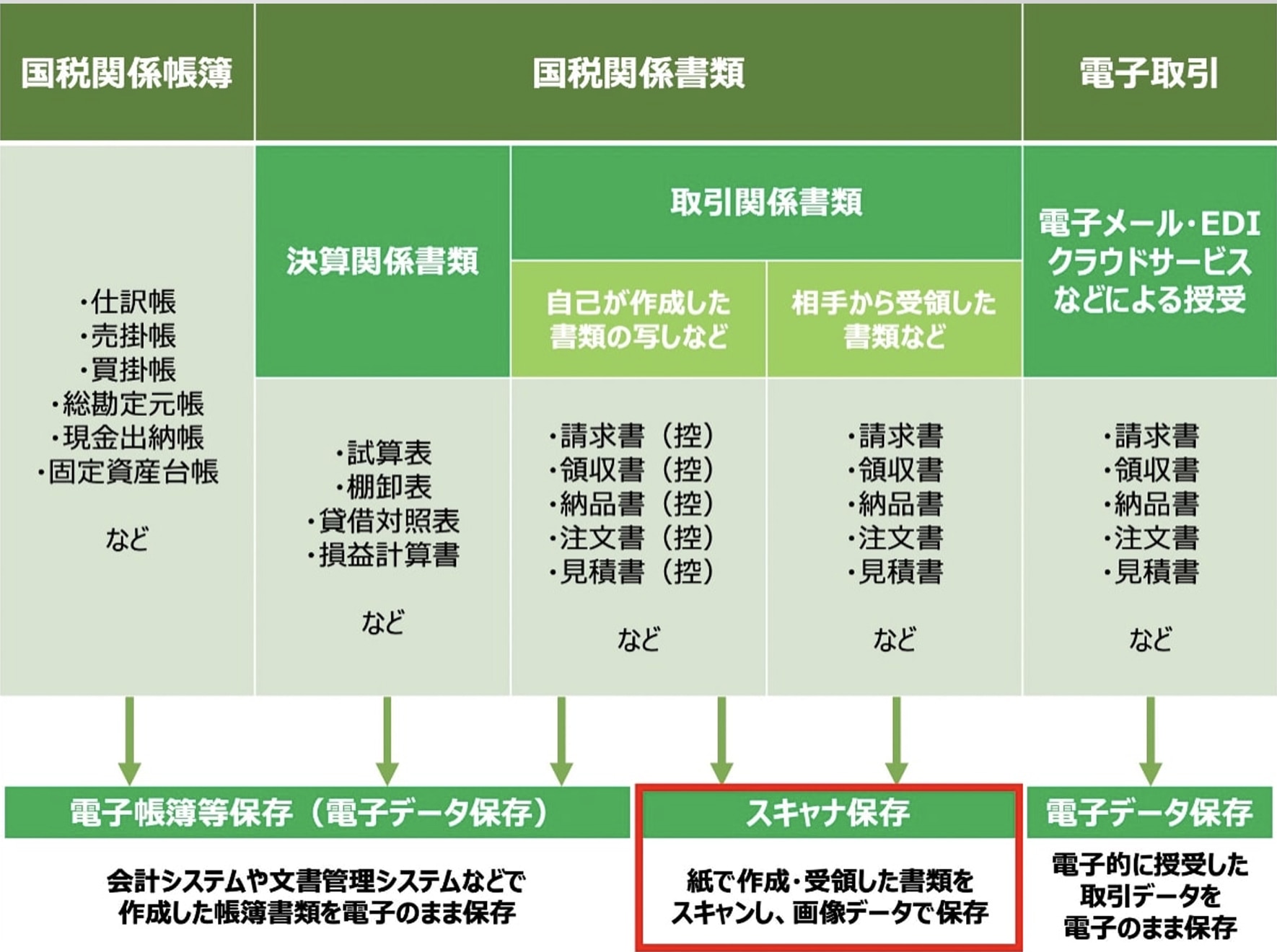

紙・電子データ別の保存方法

ここからは、書類の保存方法を「紙で受け取った場合」と「電子データで受け取った場合」に分けて解説します。

それぞれ詳しく見ていきましょう。

紙で受け取った場合は紙のまま or スキャナ保存

紙で受け取った書類は、紙のまま保存するか「スキャナ保存制度」を活用して画像データで保存するかが各事業者に委ねられています。

スキャナ保存とは、請求書や領収書などの取引関係書類をスキャニングし、画像データとして保存する方法です。

スキャナ保存への対応は任意ですが、スキャナ保存する場合は電子帳簿保存法で定められている要件を満たさなければなりません。

具体的な保存要件の例としては、次の内容が挙げられます。

|

【スキャナ保存制度の要件の例】

|

2022年に改正された電子帳簿保存法では、さまざまな要件が緩和され、スキャナ保存を導入しやすくなりました。

しかし、改ざんや不正の危険性があることから、電子帳簿保存法に違反した場合の罰則は厳しくなっています。

下記の記事では、スキャナ保存するための要件やメリット・デメリットを詳しく解説していますのでチェックしてみてください。

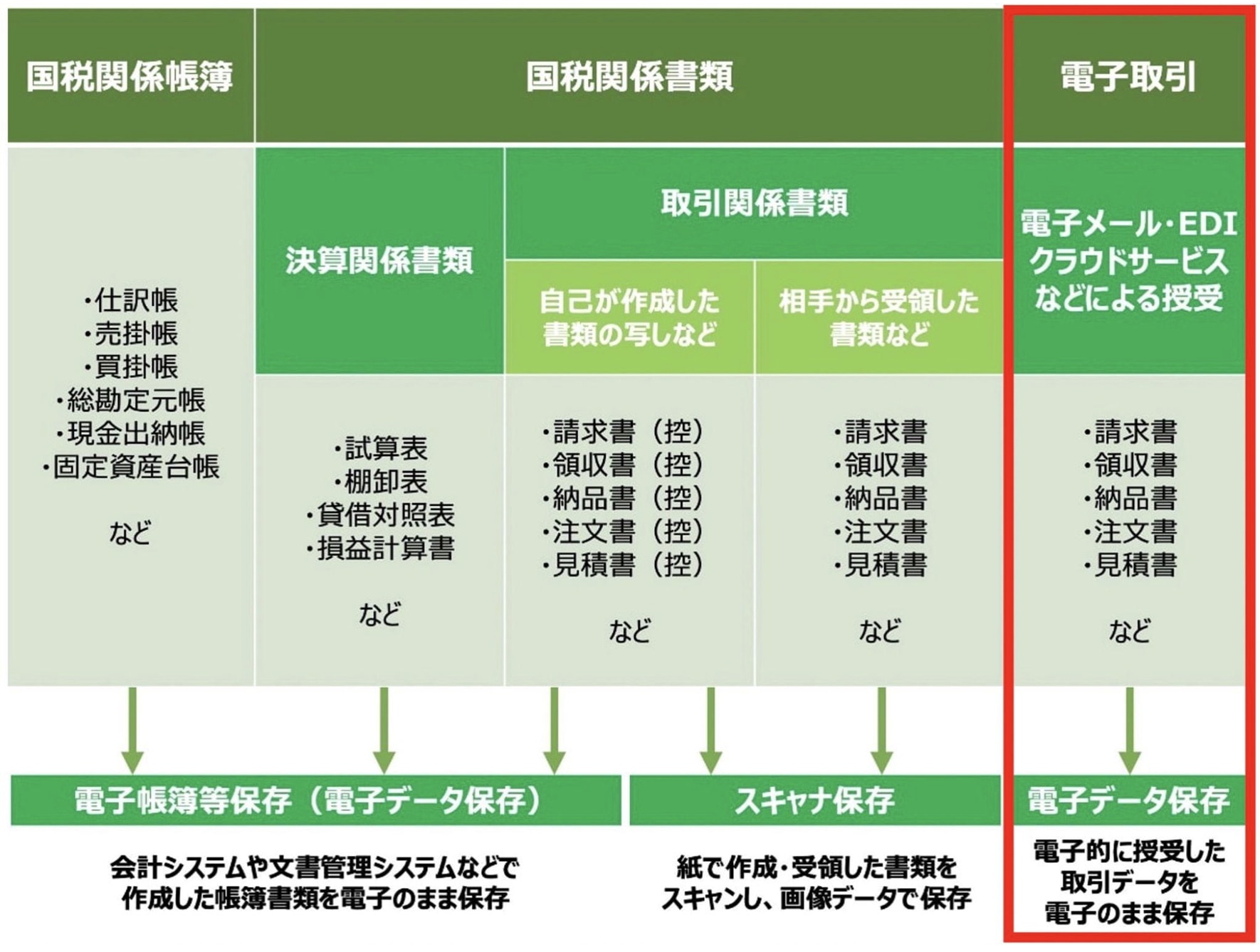

電子データで受け取った場合は、電子データ保存

2022年1月に電子帳簿保存法が改正されたことにより、すべての事業者に「電子取引制度」への対応が義務化されました。

電子取引とは、電子的にやり取りした取引データを電子のまま保存することを定めた制度です。2024年1月以降、電子的に受け取った書類は紙ではなく電子のまま保存しなければなりません。

下記のとおり、さまざまなものが「電子取引」に該当します。

|

【電子取引の対象となる具体例】

|

スキャナ保存制度と同様に、電子取引制度にも保存要件が定められており、今後すべての事業者に法律への正しい理解が求められます。

当サイトでは、改正電子帳簿保存法対策として活用できる「電子データ保存方法 徹底ガイド」を無料配布しています。

電子データの保存方法の要件を一覧で紹介していますので、下記のボタンよりお気軽にダウンロードしてください。

\「電子データ保存するための要件」を1冊にまとめました!/

▲1分でダウンロード完了!

また、下記記事では、電子取引への具体的な対応方法を2つの手順に沿って紹介していますので、関心のある方はご覧ください。

電子帳簿保存法に対応するならシステム導入がおすすめ

ここまで、電子帳簿保存法における文書の保存期間や保存方法について解説しました。

法人だと7年・個人だと最低5年間は保存することが求められ、また電子データ保存する際は法律で定められた要件を満たさなければなりません。

自社で保存要件を満たすことも不可能ではないものの、扱う文書の量が多いほど管理が煩雑になり、手間や時間がかかってしまいます。

そこでおすすめなのが、帳簿書類の保管業務を効率化できる専用システムの導入です。

例えば、NTTファイナンスの「楽々クラウド電子帳簿保存サービス by ClimberCloud」は、電子帳簿保存法のすべての保存区分に対応した文書管理システムです。

本サービスを導入することで、電子帳簿保存法について深く把握していなくても法令に準拠した税務処理業務が可能になります。

また、請求書管理の自動化やシステム連携を通じたDX化の拡大、幅広い帳票類に対応していることなども本サービスの特徴です。

初期費用0円・月額900円から利用できる「楽々クラウド電子帳簿保存サービス by ClimberCloud」についての詳しい資料は、下記のボタンよりお気軽にダウンロードしてください。

\サービスの特長から導入の流れまでわかる!/

▲1分でダウンロード完了!

電子帳簿保存法の保存期間でよくある2つQ&A

最後に、電子帳簿保存法の保存期間に関してよくある2つの質問に回答します。

気になるものがあれば、ぜひチェックしてみてください。

Q1.保存期間が過ぎた帳簿書類への対応はどうすべき?

保存期間が過ぎた帳簿書類は、電子データであればデータ削除、紙であればシュレッダーなどで破棄します。

ただし、保存期間はあくまでも税法上のものであり、保存期間を超えて保管すること自体はなにも問題ありません。

特に帳簿や決算書など会社の経営に関わる重要な書類は、保存期間を過ぎたあとも継続して保管するのがおすすめです。

Q2.電子帳簿保存法の保存期間を守らないとどうなる?

電子帳簿保存法の保存期間を守らなかった場合、追徴課税を課せられて税金を余分に支払うリスクがあります。

保存が義務付けられている期間中に各書類を破棄すると違反になるため、法律で定められた年数が経過するまで適切に保管することが大切です。

下記の記事では、電子帳簿保存法の罰則や違反しないための2つの対策を紹介していますのでチェックしてみてください。

保存期間を守りつつ帳簿書類の電子化を進めよう

|

本記事のまとめ

|

電子帳簿保存法では、帳簿書類の保存期間を定めています。帳簿書類を電子保存する際は、要件を満たしたうえで保存期間が過ぎるまで確実に保管しなければなりません。

また、2022年におこなわれた法改正により、すべての事業者に電子取引への対応が義務化されました。

法改正では電子帳簿保存法に違反した場合の罰則も強化されたため、法律への正しい理解が欠かせません。

当サイトでは、電子帳簿保存法への理解が深まる「お役立ちコラム」を随時発信しています。帳簿書類の電子化を進める際の参考に、ぜひチェックしてみてください。

▼電子帳簿保存法で必要な対応が知りたい方はこちら

電子帳簿保存法で必要な対応とは?2つのケースに分けて完全ガイド

▼「電子帳簿保存法の保存要件を満たしたシステム」の比較記事はこちら

【2023年版】電子帳簿保存システムの比較15選!失敗しない選び方も紹介

▼電子帳簿等保存の2つの保存要件について詳しく知りたい方はこちら

【図解】電子帳簿等保存の2つの保存要件をわかりやすく解説

▼電子帳簿保存法に沿った領収書の保管方法が知りたい方はこちら

【解決】電子帳簿保存法改正による領収書の保管!電子保存で一括管理